| 가입대상 |

「근로자퇴직금여보장법」에 따른 자산관리업무 수행 금융회사(퇴직연금사업자) |

| 가입금액 |

최대: DB형 - 제한없음, DC형 및 IRP형 - 5천만원 까지 |

| 계약기간 |

▷ 일반 퇴직연금 정기예금 : 3개월, 6개월, 1년, 2년, 3년

▷ 디폴트옵션 퇴직연금 정기예금 : 3년 |

| 예금자보호여부 |

DC/IRP [해당]

이 퇴직연금은 예금자보호법에 따라 예금자보호 대상 금융상품으로 운용되는 적립금에 대하여 다른 보호상품과는 별도로 1인당 "5천만원까지"(운용되는 금융상품 판매회사별 보호상품 합산) 보호됩니다.

※ 원금과 소정의 이자를 합하여 보호됨 |

DB [비해당]

이 금융상품은 예금자보호법에 따라 보호되지 않습니다. |

적용이율 등

세금납부 前 |

기본이자율은 신규가입일에 영업점 및 인터넷 홈페이지에 고시된 이자율이 적용됨

적용이율에 대한 상세 설명

| DB형 |

1년 |

2년 |

3년 |

비고 |

| 2.80% |

2.10% |

2.00% |

3개월: 1.20%

6개월: 2.00% |

| DC형/IRP형 |

1년 |

2년 |

3년 |

| 2.50% |

2.10% |

2.00% |

※신규(자동재예치되었을 경우 최종 재예치)시 적용이율은 변경될 수 있음

|

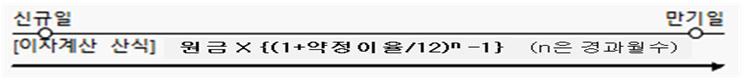

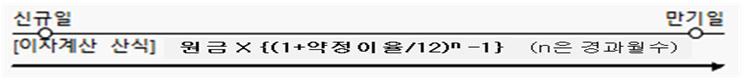

| 이자계산방법 |

신규일부터 만기일 전일까지의 기간에 대하여 약정이율로 계산한 이자 지급(원미만 절사)

|

| 이자지급방법 |

만기일시지급식 : 만기(후) 또는 중도해지 요청시 이자 지급 |

| 특별중도해지 |

확정급여형(DB) 퇴직연금

- 예금주의 별도 지시가 없는 한 만기에 해지한 원금과 이자를 합산하여 동일한 계약기간으로 반복하여 자동 재예치

확정기여형(DC), 기업형(IRP) 또는 개인형(IRP) 퇴직연금

- 1. 이 예금은 근로자퇴직급여보장법 제21조3에 의해 만기에 해지한 원금과 이자를 합산하여 상환되고, 동 원금과 이자는 사업자의 요청이 있는 경우 사전지정운용방법으로 운용 대기기간 동안 저축은행에서 운용 후 상환. (다만, 사전지정운용방법을 선정하지 않는 등 불가피한 경우 2023년 7월 11일 이전까지는 재예치 됨)

- 2. 디폴트옵션 정기예금 중 사전지정운용방법에 펀드 상품과 함께 포트폴리오의 형태로 이 예금이 편입된 경우 예금주의 별도 지시가 없는 한 만기에 해지한 원금과 이자를 합산하여 최초 계약기간과 동일한 계약기간으로 반복하여 자동 재예치

|

| 만기재예치 |

- 신규일 또는 계약기간 중 퇴직연금사업자의 신청이 있는 경우에 한하여 이 예금의 만기 시 해당 만기일에 최초 계약기간 단위로 자동 재예치

- 자동 재예치시 약정된 이자를 셈하여 원금에 더한 금액으로 재예치

|

| 만기 후 이율 |

계약기간 만료로 재예치 시점의 계약기간별 약정이율을 적용 |

| 예금 해지 시 불이익 |

만기 전 예금해지 시 중도해지이자율 적용 |

| 중도해지이율 |

신규/재예치일 당시 고시한 퇴직연금정기예금 중도해지 이율과 동일

적용이율에 대한 상세 설명

| 보유기간 |

1개월이상~

3개월미만 |

3개월이상~

6개월미만 |

6개월이상~

12개월미만 |

12개월이상~

24개월미만 |

24개월이상 |

| 차등률 |

고시금리 X 50% |

고시금리 X 52% |

고시금리 X 55% |

고시금리 X 60% |

고시금리 X 70% |

※ 모든 구간별 최저금리 연 0.4% 적용

※ 이율은 소수점 둘째자리까지 적용(셋째자리 반올림)

|

| 특별중도해지 |

특별중도해지 사유

- 1. 퇴직급여지급 및 연금지급의 사유가 발생한즌 경우

- 2. 근로자퇴직급여 보장법 제22조, 제24조 및 동법 시행령 제14조, 제18조에 해당하는 경우

- 3. 사업자의 합병 또는 영업양도로 인하여 사용자가 근로자 대표의 동의를 얻어 해지 요청하는 경우

- 4. 관련 법령의 변경으로 해지가 불가피한 경우

- 5. 수탁자의 사임

- 6. 위탁자가 영위하는 사업장의 파산 또는 폐업

- 7. 퇴직연금제도의 동일자산관리기관 내의 제도 전환 및 급여이전

- 8. 퇴직연금 가입자의 사망

- 9. 수수료의 징수

- 10. 근로자퇴직급여보장법 시행령 제13조4 및 제13조6에 따른 사전지정운용방법의 변경· 승인 취소 등의 사유로 인한 상품 교체의 경우

특별중도해지 이자율 (경과기간별 약정이율 적용)

- ▷ 신규일(재예치되었을 경우 최종 재예치일) 이후 예치기간에 따라 다음과 같이 적용. 이때 약정이율이라 함은 신규일 또는 최종 재예치일의 기간별로 영업점 및 인터넷 홈페이지에 고시된 금리를 의미함

- 1. 예치기간 6개월미만: 가입당시 3개월제 이 예금의 약정이율

- 2. 예치기간 6개월이상 1년미만: 가입당시 6개월제 이 예금의 약정이율

- 3. 예치기간 1년이상 2년미만: 가입당시 1년제 이 예금의 약정이율

- 4. 예치기간 2년이상 3년미만: 가입당시 2년제 이 예금의 약정이율

- 5. 예치기간 3년이상 5년미만: 가입당시 3년제 이 예금의 약정이율

※단, 특별중도해지 사유 제9호 및 제10호에 의해 특별중도해지시에는 예외적으로 약정이율 적용

|

분할 지급

(일부 지급) |

- ▷ 이 예금은 예치기간 중 만기해지를 포함하여 3회 이내에서 분할해지 가능하며, 자동 재예치된 경우도 재예치기간에대하여 동일하게 적용

단, 다음사유를 위한 예금 지급의 경우는 분할해지 횟수에 포함하지 않음

- 1. 퇴직연금 가입자에게 퇴직급여를 지급하기 위한 경우

- 2. 퇴직급여를 연금형태로 지급하기 위한 경우

- 3. 수수료 징수를 위한 인출

- 4. 근로자퇴직급여보장법 시행령 제13조4 및 제13조6의 사전지정운용방법의 변경·승인

취소 등의 사유로 인한 상품 교체를 위한 인출

|

| 계약의 해지 |

퇴직연금 운용관리 금융회사의 퇴직급부 지급 등의 사유에 따라 한국예탁결제원 시스템의 전문을 통하여 매도지시된 경우에 한해 지급 또는 해지 가능 |

| 제한사항 |

- 계좌에 압류, 가압류 등이 등록될 경우 원금 및 이자 지급이 제한

- 이 예금은 ISA(개인종합자산관리계좌) 내에서 운용되는 상품으로 질권 설정 및 담보제공, 지급정지, 상계 등은 불가

|

| 유의사항 |

-

이 설명서는 「금융소비자 보호에 관한 법률」 제19조제1항, 동 법 시행령 제14조제1항에 따라 금융상품에 관한 중요한 사항을 이해하기 쉽도록 설명하기 위해 약정 전에 제공되는 자료로서, 상담일 이후 가입금액, 계약기간 등 변경에 의하여 일부 내용이 달라질 수 있습니다.

-

이 예금은 퇴직연금제도 범위 내에서 운용되는 상품으로 질권 설정 및 담보제공, 지급정지, 상계 등이 불가능하며, 통장이 발급되지 않습니다.

-

이 예금은 세금우대, 생계형(비과세) 저축으로 가입이 불가능합니다.

-

이 예금은 추가 입금시마다 별도의 정기예금 계좌가 생성되며, 해당시점의 고시금리가 적용됩니다.

-

판매사가 「금융소비자보호법」에서 정하는 설명의무를 위반하거나, 부적합한 상품을 권유한 경우, 적정하지 않은 금융상품에 대해 부적정하다는 사실을 알리지 않은 경우, 금융상품에 대해 거짓 또는 왜곡하여 설명한 경우, 금융소비자보호법 상 불공정영업행위 또는 부당권유행위를 한 경우, 금융소비자는 해당 금융상품에 관한 계약을 체결한 경우에는 금융소비자보호법 제47조에 따라 법위반사실을 안 날로부터 1년 이내에(계약체결일로부터 5년 이내의 범위) 금융상품 명칭, 법 위반사실을 작성한 계약해지요구서를 포함한 서면등을 제출하여 해당 계약의 해지를 요구할 수 있습니다. 만약 금융소비자의 요구가 정당한 것으로 판단될 경우 수수료 및 위약금 등 계약해지와 관련된 추가 비용 부담 없이 계약해지가 가능합니다.

|